今回は資産運用の一つとしてウェルスナビ(WealthNavi) で実際に使用していますので運用状況を記載したいと思います

私は2021年4月に初期投資の10万円を投入+追加投資なしで様子を見ています

この記事は、投資(資産運用)のためにウェルスナビ(WealthNavi)ってどんなのか知りたい、始めたいけどなんか怖いと思っている方の参考になれたらと思います

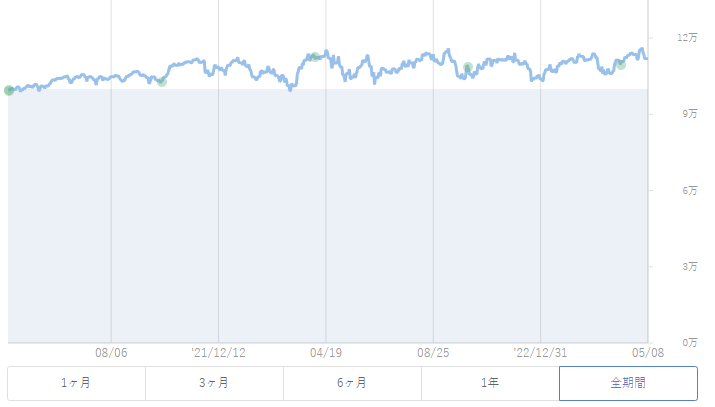

運用実績(761日目)

前回確認から相当時間が経ってしまいましたが、早速結果を見てみましょう

10万円を投入していますので投資開始からは11,934円がプラスとなりました。

wealthnaviの中身は米国ETFの運用なのでドルベースでも見てみましょう。

$70.07マイナスとなっています

これはドルベースでは下がっていますが、円安の影響を受けて円表示の運用額はプラスになっているんですね。

wealthnaviはいろいろなETFを組み合わせているのですが、比較的割合大きい米国株式と円ドルの推移を

S&P500 vs 円ドル の推移でざっくり見てみましょう

青線の米国株式は22年8,9月頃に落ち込み、直近23年4月頃には±0まで持ち直している。

赤線の円ドル関係は22年8,9月頃に一気に上昇し、少し戻るものの21年4月と比べると円安の状態です。

二つの影響を受けて円ベースではプラス。ドルベースではマイナスとなっているんですね。

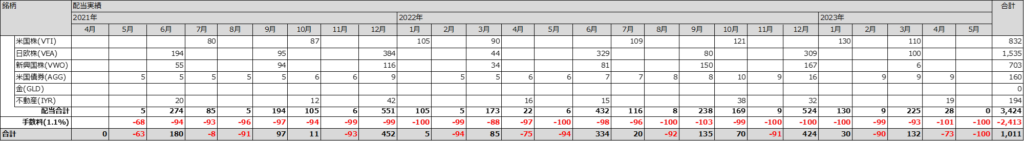

手数料 vs 配当金

約2年程経過して手数料と配当金の関係はどうなったでしょうか?

各銘柄の配当と手数料実績が以下になります。

配当>手数料の関係で、1,011円プラスでした。

ちょっと数値が多くて見づらいと思いますので簡単なグラフで見てみます。

配当金累計3,424円

手数料累計2,313円

差異 1,111円

プラスではあるものの、配当部分は手数料で3/2程持っていかれた状況ですね。。

10万円で2年から算出すると

配当金は1.7%/年程度

手元に残る再投資分は0.5%/年

という結果でした。

まとめ

761日の運用の結果として、

・ドルベースではマイナスなものの円安の影響を受けて円ベースではプラス

・配当は手数料で引かれて1/3残る程度(0.5%/年レベル)

というような結果でした

言い換えると、wealthnaviでの運用は、

・基本的には運用しているETFの評価額の増大によるキャピタルゲインを期待し、年間の配当利回りは0.5%程度を再投資

と言えるかと思います。

価額が大きくなると自然と手数料も額面として大きくなっていくことになるのですが、

もちろん配当金も大きくなっていきます。

長期で運用していくとどうなっていくか引き続き見守っていこうと思います。

私は1%の手数料は高いと感じていますので追加投資はしませんが、

wealthnavi全体での資産運用額が大きくなるときっと手数料率も下がる方向に改善されることを期待しています)

この記事が誰かのお役に立てれば幸いです

一緒に頑張っていきましょう!ではまた次の記事で(‘ω’)ノ

コメント